Les investisseurs qui souhaitent investir dans l’action PepsiCo (NASDAQ:PEP) ou renforcer leurs positions existantes devraient se réjouir. Le rapport sur les résultats du troisième trimestre de l’exercice 2024 est plus faible que prévu, ce qui a provoqué une baisse du cours de l’action. Même si des résultats plus faibles que prévu et une perspective de revenus en baisse ne sont pas des nouvelles rassurantes, le bilan n’est pas aussi mauvais que ne le laissent penser les titres, et il y a la perspective à long terme à prendre en compte.

PepsiCo est la plus grande entreprise de produits de consommation au monde, et elle est impactée par des événements internes et externes qui ne se reproduiront pas. D’ici là, il s’agira d’un verseur de dividendes solide et fiable de qualité Dividend King, et il saura faire face au ralentissement actuel de l’activité, comme il l’a déjà fait par le passé, ce qui est très bien.

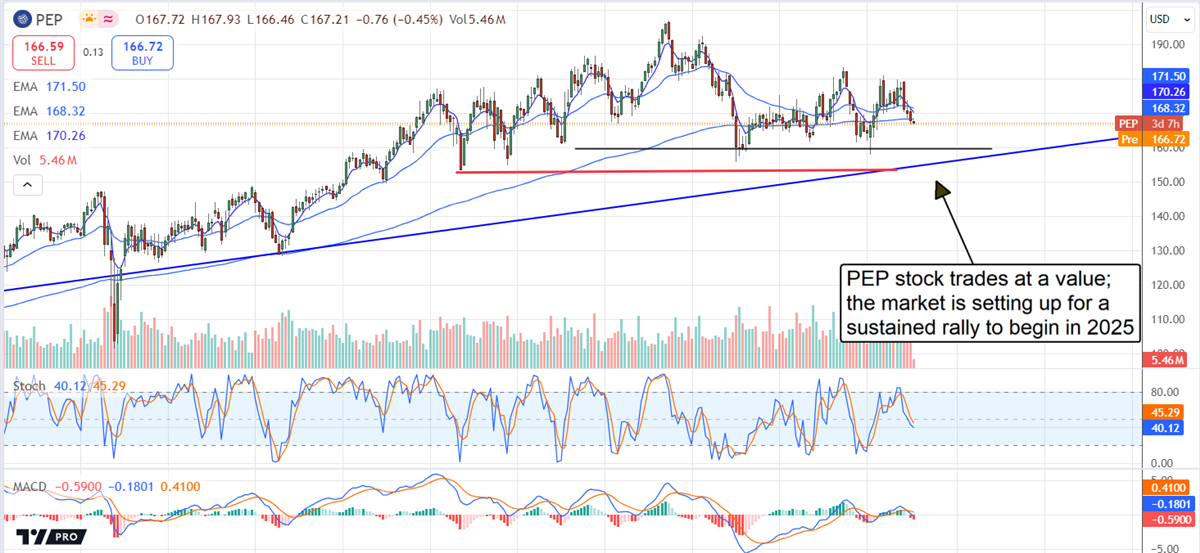

Les détails critiques sur lesquels les investisseurs doivent se concentrer aujourd’hui sont la valorisation et le rendement des dividendes. Le titre, en retrait par rapport aux sommets de 2023, se négocie à environ 20,5 fois ses perspectives de bénéfices, et se situe dans la fourchette la plus basse de la fourchette historique. De même, la distribution de dividendes, qui devrait se poursuivre, rapporte environ 3,25 %, avec des actions proches des niveaux de support critiques et à la fourchette haute de la fourchette historique. Les investisseurs qui achètent à ces niveaux actuels courent un risque limité et ont un potentiel de hausse de 50 % du cours de l’action dans la fourchette de valorisation la plus élevée. Il n’y a pas de meilleur moment pour investir à long terme, pour maximiser son portefeuille, pour obtenir un rendement total, et pour faire du lissage de coûts en devises dans une action de premier ordre.

Le Q3 en douceur de PepsiCo ne devrait pas inquiéter les investisseurs à long terme

PepsiCo a connu un T3 plus doux que prévu, mais chaque point négatif a été compensé par un point positif, laissant ainsi la valeur de l’action aux actionnaires améliorée et la perspective à long terme inchangée. Les 23,32 milliards de dollars de revenus nets sont en baisse de -0,6 % par rapport à l’année dernière, et ont manqué le consensus de 200 points de base, mais la croissance organique est présente, et la marge est bonne. De manière organique, les activités de base sont en augmentation de 1,3 %.

Segmentalement, Quaker Amérique du Nord a été le point faible, avec une contraction de 13 %. Cependant, la faiblesse est principalement due aux rappels du premier trimestre et à la fermeture ultérieure d’une usine que l’on croit être à l’origine de la contamination. On a également observé des faiblesses chez Frito Lay Amérique du Nord, mais la contraction de 1 % est moins préoccupante et est compensée par la croissance organique de PepsiCo Amérique du Nord, Amérique latine et Europe. La région Asie-Pacifique (APAC) est la plus faible en termes de chiffre d’affaires, avec une contraction de -1 %, impactée par des tensions géopolitiques croissantes.

PepsiCo a vu sa marge se contracter au cours du T3, mais un contrôle agressif des coûts et des gains d’efficacité ont produit un résultat meilleur que prévu. Le chiffre d’affaires ajusté a augmenté par rapport à l’année dernière et a dépassé l’objectif de consensus, et la croissance organique du chiffre d’affaires. Comme les contrôles des coûts et l’investissement dans l’efficacité opérationnelle font partie de l’équation, les investisseurs peuvent s’attendre à un rebond du levier dans les bénéfices lorsque la croissance du chiffre d’affaires reprendra, probablement en 2025.

Les prévisions sont également mitigées, avec un objectif de revenus réduit, mais des objectifs de croissance de BPA organique réaffirmés. Le détail important est que des améliorations opérationnelles sont prévues, fournissant suffisamment de flux de trésorerie pour soutenir le bilan, tout en restituant les capitaux aux investisseurs et en investissant dans l’entreprise. S’agissant du bilan, la société a enregistré un flux de trésorerie opérationnel positif, mais un flux de trésorerie d’exploitation négatif. Cependant, ce détail est compensé par le calendrier des émissions et du remboursement de la dette, l’augmentation des actifs, la diminution des passifs et l’amélioration de 5 % des capitaux propres.

Les rendements de capitaux de PepsiCo soutiennent le cours de l’action avec le temps

Les rendements en capital de PepsiCo sont fiables, sécurisés et en croissance. La distribution de dividendes de la société est en hausse de 7 % par rapport à 2023, soutenue par des rachats d’actions. L’activité de rachat est en augmentation par rapport à l’année dernière, et le nombre a été réduit de 0,35 % sur le trimestre et l’année à ce jour. Les investisseurs peuvent s’attendre à voir les augmentations de distribution ralentir en 2025, mais pas à cesser ; les rachats d’actions sont également susceptibles de se poursuivre au rythme actuel.

Le cours de l’action de PepsiCo a été tiède à la suite de la publication, laissant le cours de l’action en baisse en début de séance. Cependant, le marché est à proximité d’un support fort à 160 $, et est susceptible de produire un rebond. Ce support de 160 $ coïncide avec une importante ligne de tendance à la hausse en 2024, le rebond pourrait donc être fort et entraîner une tendance haussière durable en 2024.

Au nombre des catalyseurs pour 2025, on trouve un retour à la croissance du chiffre d’affaires, des résultats de levier sur le bénéfice net, et la possibilité que la croissance dépasse les prévisions actuelles en raison de l’ajout de Siete Foods. Siete Foods est une marque alimentaire mexicano-américaine de croissance supérieure au TCAM de 4 % de l’industrie, ouvrant la voie à une nouvelle verticale de produits valant des milliards de revenus annuels, tout en complétant les offres alimentaires de PepsiCo.

L’article This Is the Entry Into PepsiCo You’ve Been Waiting For a été publié pour la première fois sur MarketBeat.