Mardi, le Bitcoin (CRYPTO:(BTC)) a chuté à 90 500 dollars, effaçant ainsi la majeure partie de ses gains réalisés en 2025 et faisant brièvement chuter l’indice Crypto Fear & Greed à 10, son niveau le plus bas depuis février. Ce mouvement fait suite à des attentes moins fortes vis-à-vis des baisses de taux de la Fed, à des sorties d’environ 2,33 milliards de dollars des ETF Bitcoin sur le marché au comptant américain en novembre, ainsi qu’à une importante revente des mineurs après la division par deux des récompenses de minage en avril.

Cependant, sous ces facteurs bien connus, une nouvelle source de pression commence à émerger. Les sociétés de gestion de trésorerie d’actifs numériques (DATCo) ont injecté cette année une somme estimée à 42,7 milliards de dollars dans les cryptomonnaies, utilisant souvent des dettes convertibles et d’autres structures de financement. Certaines de ces trésoreries étant désormais situées à environ 40 % en dessous de leur valeur maximale et la liquidité du marché étant plus faible qu’avant la vente massive d’octobre, les contraintes des bilans commencent à se traduire par des ventes forcées sur un marché moins favorable.

Nombre d’entre elles étant désormais dans le rouge, leurs structures de financement (billets convertibles, accords d’investissement privé dans une entreprise publique, et autres instruments de dette) créent ce que les analystes appellent une « dynamique de vendeur forcé » au mauvais moment.

Les chiffres derrière le problème

En 2025, les sociétés de gestion de trésorerie d’actifs numériques ont investi une somme estimée à 42,7 milliards de dollars dans le domaine des cryptos, dont 22,6 milliards de dollars au cours du seul troisième trimestre. Cette stratégie a bien fonctionné lorsque le Bitcoin est passé de 60 000 dollars au début de l’année 2025 à un pic de plus de 126 000 dollars au début du mois d’octobre. Reuters a également fait état de la croissance rapide et des risques financiers de ces DATCo.

Mais depuis ce sommet, les choses ont changé.

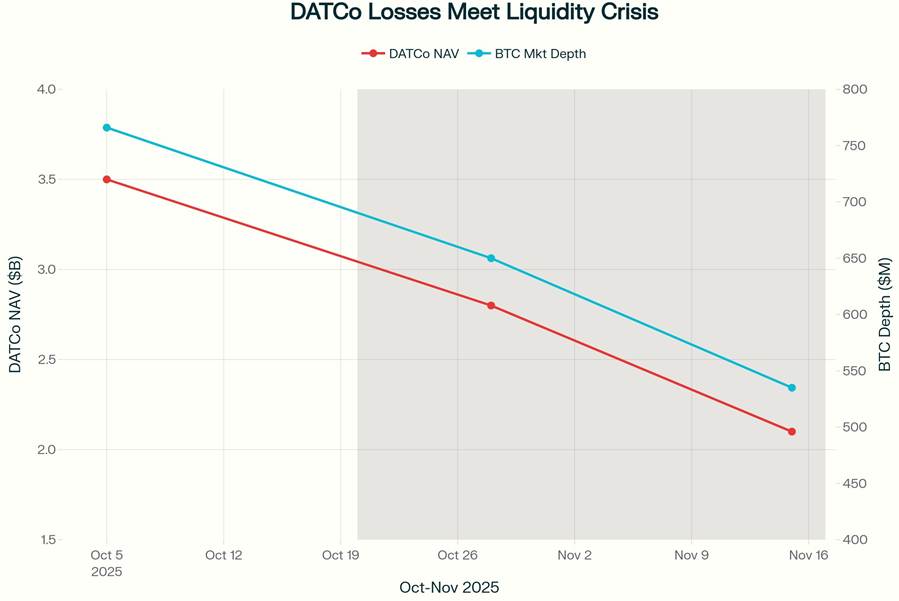

Les sociétés de gestion de trésorerie axées sur Solana (CRYPTO: SOL) ont vu la valeur nette agrégée de leurs actifs chuter de 3,5 milliards de dollars à 2,1 milliards, soit une baisse de 40 %. Lorsqu’un DATCo voit son ratio entre la valeur de marché et la valeur nette de ses actifs (mNAV) s’approcher de la parité, ce qui signifie que le prix de l’action est à peu près égal à la valeur du seul portefeuille de cryptos qu’il détient, la direction subit des pressions pour vendre ses crypto-actifs afin de racheter les actions de sa propre société.

La couverture médiatique a résumé la situation : « L’absence de demande au comptant fondée sur la conviction devient de plus en plus apparente, les acheteurs ayant accumulé des positions au cours des six derniers mois se retrouvant maintenant significativement dans le rouge. »

Autrement dit : les entreprises que Wall Street a saluées il y a six mois pour leur « adoption des cryptos au niveau organisationnel » sont désormais des vendeurs forcés potentiels, soit des entités qui ajoutent de l’offre alors que la demande s’est tarie.

Pourquoi ceci est différent de MicroStrategy

Il est important de distinguer les différents types de porteurs de cryptos d’entreprise.

MicroStrategy (rebaptisée « Strategy ») est devenue l’exemple type de l’accumulation de Bitcoin au niveau organisationnel. La société détient principalement du Bitcoin, possède des structures de dette gérables, et a récemment acheté 8 178 BTC près de 93 000 dollars, même au cours de cette récente période de faiblesse, selon Bitcoin Magazine.

Mais de nombreux petits DATCo ont choisi une autre voie. Comme l’a averti l’analyste de Moody’s Cristiano Ventricelli, ces entreprises « s’étendent vers des cryptomonnaies plus exotiques et moins liquides, et c’est exactement là que le risque pourrait être beaucoup plus élevé ».

Le risque ne réside pas dans les actifs qu’ils détiennent, mais dans la manière dont ils ont financé ces achats.

Nombre de DATCo ont utilisé des billets convertibles et des financements d’investissement privé dans une entreprise publique pour lever des capitaux destinés à l’achat de cryptos. Ces structures créent ce que l’on appelle une « structure fragile » : lorsque les prix des cryptos tombent, ces sociétés ont du mal à rembourser leur dette ou à se refinancer sans déclencher ce que les critiques appellent une « spirale de la mort ». Les ventes forcées d’actifs font chuter les prix, ce qui aggrave leur bilan et oblige à procéder à davantage de ventes.

La manière dont fonctionne la vente forcée dans la pratique

Lorsqu’une action d’un DATCo se négocie en dessous de la valeur de ses avoirs en cryptos (mNAV inférieur à 1,0), les actionnaires font pression sur la direction pour qu’elle débloque la valeur de ses actifs. Le moyen le plus direct de le faire est le rachat d’actions, mais cela nécessite des liquidités. Si la société ne dispose pas de liquidités excédentaires, elle doit vendre des cryptos.

Même si la direction souhaite conserver ses actifs à long terme, les clauses de dette ou les conditions des billets convertibles peuvent forcer des ventes d’actifs lorsqu’un certain seuil est franchi.

Une analyse on-chain a noté : « La concentration des dépôts de novembre autour des plus bas post-décrue du Bitcoin près de 100 000 dollars suggère que les mineurs ont pu s’engager dans des ventes défensives ». Des dynamiques similaires s’appliquent aux sociétés de gestion de trésorerie surendettées.

Il ne s’agit pas de spéculation. L’impact de ces sociétés de gestion de trésorerie sur le récent mouvement des prix du Bitcoin est désormais clairement visible, leurs positions déficitaires forçant des mouvements défensifs.

Pourquoi de petits mouvements de vente font désormais chuter les prix de manière aussi violente

La vente forcée des DATCo n’aurait pas autant d’importance si la liquidité du marché était normale. Mais ce n’est pas le cas.

La recherche de CoinDeska documenté un fait clé : la profondeur du carnet d’ordres du Bitcoin à la bande de prix de 1 % s’est effondrée d’environ 20 millions de dollars au début du mois d’octobre à seulement 14 millions de dollars à la mi-novembre, soit une baisse de 33 % jamais récupérée. Plus qu’une simple volatilité temporaire, les analystes appellent cela une « réduction délibérée de l’engagement de tenue de marché ».

Les teneurs de marché sont des professionnels qui maintiennent des ordres d’achat et de vente permettant aux traders d’exécuter leurs ordres sans mouvements de prix massifs. Lors du choc tarifaire d’octobre qui a déclenché des liquidations, une analyse on-chain a révélé que les teneurs de marché avaient été avertis avant qu’ils ne retirent complètement leurs offres. Ces derniers avaient en effet constaté un positionnement massif sur les longues positions, calculé la future cascade de liquidations et évacué la liquidité.

Contrairement aux bourses où les teneurs de marché ont des obligations réglementaires, ceux du marché crypto peuvent se retirer à leur guise. Et ils l’ont fait. Les données de Kaiko ont montré que la profondeur du marché du Bitcoin était passée de 766 millions de dollars à 535 millions.

Cela crée une boucle de rétroaction : lorsque les DATCo sont forcés de vendre dans des carnets d’ordres peu profonds, les prix chutent. Ces baisses de prix déclenchent d’autres ventes forcées d’autres acteurs surendettés. Sans les teneurs de marché professionnels pour absorber cette pression, les investisseurs individuels se font stopper leurs positions.

CoinDesk a conclu : « Cet échec de la liquidité de BTC et ETH à se rétablir n’est pas un hasard, mais un changement structurel. » Le réseau qui absorbe normalement la pression de la vente a disparu dans le silence, ce qui explique pourquoi même de modestes liquidations de DATCo font bouger les prix de façon spectaculaire.

Alors que les sociétés de gestion de trésorerie d’actifs numériques perdaient 1,4 milliard de dollars (baisse de 40 %), la profondeur du marché du Bitcoin s’est effondrée de 30 %, une combinaison toxique qui a amplifié les baisses de prix

Quel pourrait être le degré de pression de la vente ?

Les divulgations varient considérablement d’un petit DATCo à l’autre, ce qui complique la tâche d’une quantification précise.

Voici ce que nous savons grâce aux documents et rapports publics :

- Déploiement total : 42,7 milliards de dollars investis dans les cryptos par les DATCo en 2025

- Risque de concentration : Les avoirs de la trésorerie Solana ont perdu 40 % de leur valeur depuis octobre, la valeur nette des actifs passant de 3,5 milliards de dollars à 2,1 milliards

- Risque de financement : Une partie inconnue mais « importante » a été financée par le biais de dettes convertibles plutôt que par des capitaux propres

Même si seulement 10 à 15 % de ces positions font face à une liquidation forcée en raison de clauses de dette ou de pressions mNAV, cela représente 4,3 à 6,4 milliards de dollars de ventes potentielles au cours des prochaines semaines.

Pour mettre les choses en perspective, la sortie d’ETF Bitcoin en novembre (qui a fait les gros titres) s’est élevée à 2,33 milliards de dollars. La vente forcée des DATCo pourrait ajouter une double charge de vente qui a déjà fait bouger les marchés. Et contrairement aux sorties d’ETF qui se produisent progressivement, les liquidations forcées sont souvent regroupées lorsque les prix franchissent des niveaux techniques clés.

La psychologie des investisseurs individuels aggrave la situation

Alors que les DATCo font face à des ventes forcées, les investisseurs individuels procèdent à des ventes volontaires sur la base de schémas historiques, créant ainsi une prophétie auto-réalisatrice.

Les communautés Reddit montrent la fracture. Un utilisateur a écrit : « Je prévois de liquider tous mes actifs parce que j’ai l’impression que cela va coïncider avec le début du marché haussier » [publication sarcastique sur le timing du cycle]. Un autre avait déclaré : « Un ami m’a dit de vendre mes affaires en novembre parce que le même crash va bientôt arriver comme en 2020/2021. »

Les investisseurs qui croient au cycle de division par deux des récompenses de minage du Bitcoin tous les quatre ans vendent tôt afin d’éviter ce qu’ils pensent être un recul de 70 à 80 %, soit le même schéma qui a suivi les pics de cycles précédents. Le directeur des investissements de Bitwise, Matt Hougan, affirme que le cycle de quatre ans est « mort » en raison des flux d’ETF et de l’adoption institutionnelle. Pourtant, les investisseurs individuels, armés de graphiques historiques, anticipent de toute façon le krach.

Un utilisateur de Reddit a déclaré : « Le Bitcoin pourrait tomber en dessous de 30 000 dollars » en se basant sur les schémas de cycles. Un autre a noté : « Le Bitcoin et (CRYPTO: ETH) doivent toucher leur plus haut niveau historique afin que la liquidité puisse se répercuter sur les altcoins. Donc, tous les yeux sont rivés sur BTC et ETH. »

La croyance dans le cycle peut être ce qui brise le cycle. Cette sortie d’investisseurs individuels supprime la « demande au comptant fondée sur la conviction » qui pourrait absorber la vente forcée des DATCo. Il n’y a pas de pression d’achat coordonnée lorsque les investisseurs individuels sont sur la touche en attendant d’atteindre les 30 000 dollars.

Les incertitudes macroéconomiques aggravent la situation. La Maison Blanche a déclaré que les données économiques manquantes du mois d’octobre, en raison de la fermeture des institutions gouvernementales, ont laissé la Fed « voler à l’aveugle durant une période critique ». Sans les rapports de l’IPC et de l’emploi, les attentes de la Fed quant à une baisse des taux se sont effondrées, la probabilité de ce scénario passant de 67 à 43 %. Le Bitcoin, avec sa corrélation de 0,85 à la liquidité du dollar, s’est fortement déprécié car les investisseurs n’auraient pas pu évaluer le risque dans un vide de données.

Ce qu’il faut surveiller

Si vous négociez des actions de Bitcoin ou de titres exposés aux cryptos, voici les signaux importants :

1. La performance des actions DATCo par rapport au Bitcoin : Vérifiez si les sociétés cotées en bourse telles que BitMine Immersion, Forward Industries et d’autres se négocient à des rabais importants par rapport à leur valeur nette d’actifs déclarée. L’élargissement des rabais précède généralement des ventes forcées, la direction cherchant à combler l’écart.

2. Les annonces de refinancement de la dette : Soyez attentif aux annonces de levées de capitaux d’urgence, d’extensions de billets convertibles ou de ventes d’actifs. Ce sont des signaux clairs indiquant qu’une entreprise est sous pression.

3. Les pics de flux on-chain : CryptoQuant et d’autres plateformes similaires suivent les gros dépôts vers les échanges de cryptos. Des pics inhabituels provenant de portefeuilles d’entreprise (séparés des ventes des mineurs) peuvent indiquer des liquidations de DATCo.

4. La divulgation des bénéfices trimestriels : La plupart des DATCo doivent divulguer leurs avoirs en cryptos et toutes leurs ventes dans des rapports trimestriels. La prochaine vague de divulgations du quatrième trimestre 2025, prévue pour début 2026, révélera combien d’entreprises ont vendu durant cette période de reflux de novembre.

Le tableau plus large

Pour être clair, toute accumulation de cryptos d’entreprise n’est pas problématique. Les entreprises disposant de bilans solides, d’un effet de levier minimal et de capitaux patients (comme Strategy) peuvent surmonter la volatilité.

Le problème concerne la nouvelle vague d’entreprises qui ont levé des capitaux spécifiquement