Le Bitcoin est tombé en dessous des 100 000 dollars cette semaine, et pour la première fois dans l’histoire de la cryptomonnaie, il n’y avait personne pour le rattraper. Ce n’est pas que les investisseurs aient perdu foi dans les actifs numériques, mais les produits mêmes conçus pour rendre le Bitcoin plus sûr, les ETF au comptant, ont en fait créé une bombe à retardement. Presque tous les acheteurs d’ETF sont entrés au même prix, soit environ 89 600 dollars. Lorsque le Bitcoin a approché ce chiffre, des millions d’investisseurs ont simultanément réalisé qu’ils allaient perdre de l’argent. Et les traders particuliers qui achetaient à chaque creux ? Ils ont disparu, ayant migré vers ces mêmes ETF. Le résultat a été une chute de 20 % qui révèle la vérité sur l’évolution du Bitcoin en tant qu’actif traditionnel.

Lorsque la SEC a approuvé les ETF Bitcoin au comptant début 2024, cela devait être un tournant. Enfin, les investisseurs du quotidien pouvaient acheter du Bitcoin par le biais de leurs comptes de courtage habituels. Fini les portefeuilles de cryptomonnaies déroutants, fini les échanges douteux, juste un simple symbole de ticker comme pour n’importe quelle autre action.

L’ETF IBIT Bitcoin de BlackRock est devenu le fonds à la croissance la plus rapide de l’histoire, avec un encours de 85 milliards de dollars. Fidelity, ARK Invest et d’autres ont suivi. Le message était clair : le Bitcoin était devenu traditionnel, et il serait plus sûr pour cela.

Sauf que ce n’était pas le cas. Et cette semaine, nous avons appris pourquoi.

Le prix que tout le monde a payé

Voici le problème que presque personne n’avait vu venir : lorsque des millions d’investisseurs achètent du Bitcoin (CRYPTO : BTC) par le biais d’ETF, ils ne répartissent pas leurs achats sur différents niveaux de prix, comme l’ont fait les acheteurs traditionnels de cryptomonnaies au fil des ans. Au lieu de cela, ils se regroupent autour d’un seul prix d’entrée moyen.

Pour les investisseurs dans les ETF Bitcoin, ce chiffre magique est de 89 613 dollars.

Réfléchissez à ce que cela signifie. Si vous avez acheté du Bitcoin directement en 2020, vous avez peut-être payé 10 000 dollars. En 2021, peut-être 40 000 dollars. En 2023, peut-être 30 000 dollars. Ces points d’entrée épars ont créé des « niveaux de soutien » naturels, des endroits où les premiers acheteurs seraient intervenus pour acheter davantage, sachant qu’ils étaient toujours largement en avance.

Mais les investisseurs en ETF ? Ils ont presque tous acheté entre 70 000 et 95 000 dollars pendant le rallye de 2024-2025. Lorsque le Bitcoin a approché cette semaine cette moyenne de 89 613 dollars, un fait sans précédent s’est produit : des millions d’investisseurs ont simultanément réalisé qu’ils allaient voir la valeur de leur investissement diminuer.

Et ils ont paniqué ensemble.

Le saignement de quatre jours

Les chiffres racontent l’histoire. Entre le 29 octobre et le 3 novembre, Les ETFs Bitcoin ont perdu 1,34 milliard de dollars. Rien que le 3 novembre, l’IBIT de BlackRock a vu 186,5 millions de dollars sortir. Cela représentait 100 % des sorties d’ETF ce jour-là.

Il ne s’agissait pas d’investisseurs particuliers cliquant sur « vendre » sur leurs applications Robinhood. Il s’agissait d’argent institutionnel se dirigeant vers les sorties.

C’est là que les ETF deviennent dangereux d’une manière que la propriété traditionnelle de Bitcoin n’a jamais été : lorsque vous possédez du Bitcoin réel, il y a une friction à la vente. Vous devez vous connecter à un échange, vérifier votre identité, transférer des pièces, et penser aux implications fiscales. Cela prend du temps et ce temps permet à la panique de s’estomper.

Les actions des ETF ? Un clic. Comme vendre une action. Pas de friction, pas de délai de réflexion, pas de remords.

Wall Street appelle cela la « liquidité ». Mais la liquidité va dans les deux sens. C’est génial quand tout le monde veut entrer. C’est catastrophique quand tout le monde veut sortir en même temps.

Où est passé le filet de sécurité ?

La deuxième partie de cette histoire est plus calme mais tout aussi importante : les acheteurs traditionnels de cryptomonnaies ont en grande partie disparu.

Les données des principaux échanges montrent que les petits dépôts « particuliers » sur des plateformes comme Binance se sont effondrés de 83 %. De 552 Bitcoin par jour au début de 2023 à seulement 92 Bitcoin par jour en octobre 2025. Ce ne sont pas des personnes qui abandonnent la crypto dans son ensemble. Beaucoup d’entre eux ont simplement migré vers, vous l’aurez deviné, les ETF.

Pendant des années, les investisseurs particuliers dans les cryptomonnaies ont joué un rôle clé lors des corrections du marché. Lorsque le Bitcoin chutait de 10 à 20 %, ils se précipitaient pour « acheter la baisse ». C’était devenu une partie de la culture crypto, un comportement contraire qui stabilisait en fait les marchés pendant les périodes difficiles.

Mais les investisseurs en ETF n’ont pas cette culture. Ils ont été formés par des décennies d’expérience en bourse à couper rapidement les pertes, à fixer des stop-loss à des chiffres ronds comme 100 000 dollars, et à suivre le troupeau. Lorsque le Bitcoin est passé sous la barre des 100 000 dollars cette semaine, cela a déclenché une cascade d’ordres de vente automatisés. Quelque chose qui n’existait tout simplement pas sur les marchés natifs de la cryptomonnaie.

Le résultat était simple. Il n’y avait pas de filet de sécurité. Il n’y avait pas de vague de chasseurs de bonnes affaires intervenant à 95 000 dollars, puis à 90 000 dollars.

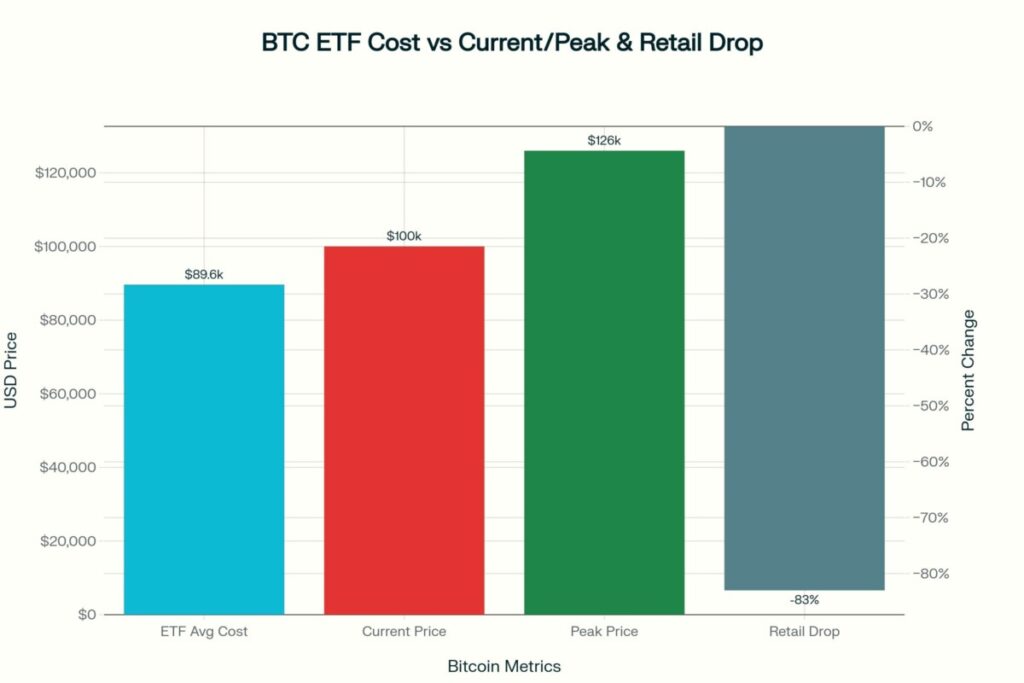

La base de coût ETF de Bitcoin (89 613 $) par rapport au prix actuel (100 000 $) et au sommet (126 000 $), ainsi que l’effondrement de 83 % des dépôts retail Binance (de 552 à 92 BTC/jour), révèlent un risque concentré et un soutien retail en voie de disparition.

La fausse stabilité

Le comble de l’ironie est que les ETF étaient censés réduire la volatilité notoire du Bitcoin. La théorie était simple : les investisseurs institutionnels ayant des horizons temporels longs liraient adoucir les fluctuations sauvages provoquées par les traders particuliers émotionnels.

Mais les institutions n’achètent pas et ne détiennent pas de Bitcoin à long terme. Ce sont des traders de momentum. Ce sont des algorithmes qui rééquilibrent automatiquement les portefeuilles. Ce sont des fonds à risque constant qui réduisent leur exposition lorsque la volatilité augmente.

En d’autres termes, ils amplifient les tendances. Lorsque le Bitcoin est monté en 2024, les flux institutionnels d’ETF ont accéléré le rallye. Lorsqu’il a commencé à chuter cette semaine, ces mêmes flux ont accéléré le déclin.

Les investisseurs particuliers traditionnels dans les cryptomonnaies, malgré leur réputation de traders émotionnels, ont en fait fait preuve de plus de « mains en diamant » que les institutions. Ils ont supporté des crashes de 50 %. Ils ont acheté quand tout le monde avait peur. Ils ont traité le Bitcoin comme un pari à long terme, pas comme une position trimestrielle.

Les investisseurs en ETF ? Quatre jours de pertes et 1,34 milliard de dollars se sont envolés.

Ce que cela signifie pour vous

Si vous possédez du Bitcoin par le biais d’un ETF, cela ne signifie pas que vous devez paniquer. Mais vous devez comprendre ce que vous possédez réellement.

Vous ne détenez pas une technologie émergente avec une communauté de base de croyants. Vous détenez un produit financier qui se comporte comme les autres produits financiers. Il augmente avec le momentum, il diminue avec la peur, et il amplifie les actions de la foule.

Cela ne veut pas dire que les ETF sont mauvais. Mais cela les rend différents de ce à quoi s’attendaient de nombreux investisseurs lorsqu’ils ont acheté ce moyen « sûr » de posséder du Bitcoin.

La question la plus profonde est de savoir si le Bitcoin peut survivre à l’institutionnalisation. L’actif a été conçu pour être décentralisé. Possédé directement par des particuliers du monde entier, résistant aux comportements coordonnés, résilient grâce à sa distribution.

Le fait de l’enfermer dans des produits centralisés qui concentrent la propriété, synchronisent le comportement et éliminent la friction ne l’a pas rendu plus sûr. Peut-être que cela l’a rendu plus fragile.

Cette semaine, nous avons vu ce qui se passe lorsque des millions d’investisseurs ayant des bases de coûts identiques et une vente sans friction rencontrent un déclin de 10 %. La réponse : ils créent un déclin de 20 %.

Alors que le Bitcoin cherche un fond, les investisseurs doivent se poser une question difficile : Wall Street a-t-elle amélioré le Bitcoin en le rendant accessible, ou a-t-elle importé les problèmes mêmes que le Bitcoin était censé fuir ? Comportement de troupeau, panique algorithmique, addiction au momentum.

Le crash de novembre 2025 suggère que la réponse pourrait ne pas être ce que tout le monde voulait entendre. Parfois, le remède devient le mal. Les prochaines semaines pourraient déterminer si ce crash était une correction ou le début d’un nouveau régime de marché, où les instruments mêmes destinés à stabiliser la cryptomonnaie deviennent sa plus grande source de fragilité.

Avertissement de Benzinga : Cet article provient d’un collaborateur externe non rémunéré. Il ne reflète pas le point de vue de Benzinga et n’a pas été édité par nos soins.